Neobanken haben sich als disruptive Kraft in der Welt der Finanzen etabliert, indem sie bahnbrechende Lösungen anbieten und eine Bedrohung für das traditionelle Bankensystem darstellen. Scrollen Sie nach unten, um einen Überblick über einige der führenden nordischen Challenger zu entdecken.

Die nordische Region genießt einen besonders guten Ruf innerhalb der europäischen Bankencommunity. Hohe Rentabilität, Effizienz und Kapitalstärke haben nordische Banken immer zu einigen der bestperformenden der Welt gemacht.

Darüber hinaus hebt sich die Region heute als Hotspot von Neobanken (auch bekannt als ausschließlich digitale Banken) und FinTech-Unternehmen hervor.

Dafür gibt es einen guten Grund – technologisch fortschrittliche nordische Länder sind Weltmeister in der Nutzung kontaktloser Zahlungstechnologien.

Obwohl es mehrere Erklärungen für die Beliebtheit von digitalen Zahlungsinnovationen gibt, ist die Hauptursache, dass die Regierungen der nordischen Region den FinTech-Sektor aktiv unterstützen und die Infrastruktur für digitale Zahlungen massiv in der Region ausgebaut wird.

Wie auch immer, die Bürger der nordischen Länder sind willens und in der Lage, neue Technologien zu übernehmen, daher gedeihen digitale Herausforderer und revolutionieren die finanzielle Landschaft der Nordics und machen die Länder am nächsten daran, bargeldlose Gesellschaften zu werden.

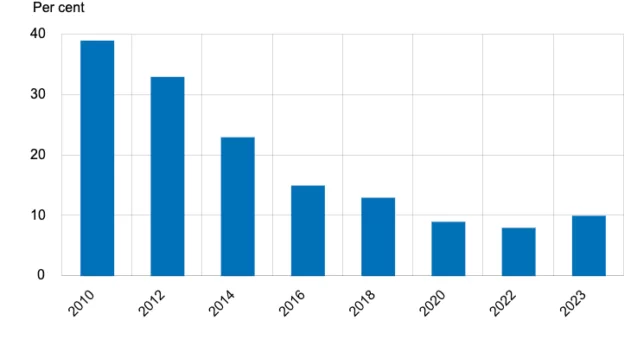

Ein klares Beispiel für ein solches Engagement für einen bargeldlosen Lebensstil ist Schweden. Laut einer Umfrage der Schwedischen Zentralbank verwendeten im Jahr 2022 nur 8% der Schweden Bargeld für ihre letzten Einkäufe, ein signifikanter Rückgang von den 40%, die im Jahr 2010 verzeichnet wurden.

Prozentsatz der Schweden, die ihren letzten Einkauf bar bezahlt haben

Quelle: Die schwedische Zentralbank, die Riksbank

Um zu verstehen, dass nordische Challenger Banken in großem Maßstab das Vertrauen der Öffentlichkeit gewinnen, genügt es, sich die von Statista bereitgestellten Zahlen anzusehen.

Die Quelle sagt voraus, dass der Neobanking-Markt in den Nordics von 2024 bis 2028 um 13,19 % wachsen wird und bis 2028 eine Marktkapitalisierung von 176,80 Mrd. US-Dollar erreichen wird.

Aber wer sind genau diese herausragenden Akteure, die den nordischen Bankensektor stören, und was ist das Geheimrezept ihres Erfolgs? Lassen Sie es uns herausfinden.

5 Aufstrebende Neobanken, die die nordische Finanzdienstleistungsbranche neu definieren

1. Revolut (Vereinigtes Königreich-Litauen)

Gegründet im Jahr 2015 von Nikolay Storonsky und Vlad Yatsenko, zwei ehemaligen Bankern, begann dieser FinTech-Schwergewichtler als digitale Bankplattform mit dem Ziel, den Nutzern eine bessere Möglichkeit zur Verwaltung ihres Geldes über Ländergrenzen hinweg zu bieten.

Das Unternehmen stach aus der Masse der FinTechs heraus aufgrund seiner intuitiven Benutzeroberfläche, wettbewerbsfähigen Gebühren und der Bequemlichkeit, Währungen zum Interbankenkurs ohne versteckte Kosten umzutauschen.

Dieser revolutionäre Ansatz gewann sofort an Popularität, und Revolut sammelte schnell eine große Nutzerbasis in ganz Europa.

Der Erfolg von Revolut in Europa ebnete den Weg für seine globale Expansion. Die britisch-litauische Neobank ist jetzt in 38 Ländern tätig und hat weltweit über 35 Millionen Kunden.

Neben ihren Kernleistungen im Bereich Devisen und Geldtransfers hat das „Einhorn“ ihr Angebot diversifiziert, um Funktionen wie grundlegende Krypto-Dienste, Aktienhandel, Budgetierungstools, Versicherungen, Ersparnisse und Investitionen und mehr einzuschließen.

Die Neobank ermöglicht es den Nutzern, über eine Debitkarte mehr als 150 Währungen zu halten und Geld mühelos in lokalen Währungen weltweit zu senden oder auszugeben.

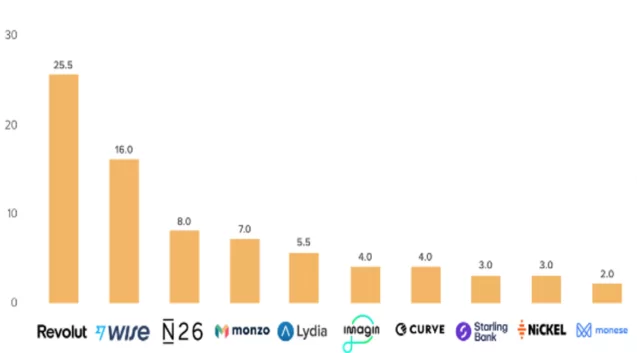

Top 10 der größten Neobanken im Vereinigten Königreich, Stand: 19. März 2023

Quelle: Fintech Global Research

Im März 2023 war Revolut eine der am besten finanzierten Neobanken im Vereinigten Königreich mit insgesamt 1,71 Milliarden US-Dollar an Finanzierung. Das Unternehmen gab bekannt, dass 2023 ein weiteres außergewöhnliches Wachstumsjahr war, mit einem Umsatzanstieg um 75 % auf etwa 2 Milliarden US-Dollar.

2. Lunar (Dänische Bank)

Das in Aarhus C ansässige Unternehmen wurde 2015 von Ken Villum Klausen mit dem Ziel gegründet, das Finanzleben der Menschen zu vereinfachen und zu bereichern.

Lunar ist eine vollständig digitale mobile Banking-Anwendung, die sowohl individuelle als auch Geschäftskunden anspricht. Es bietet eine Vielzahl von Finanzdienstleistungen, darunter Versicherungen, Ersparnisse, Budgets, Kredite und Investitionen.

Lunar Business, ein Teil von Lunar, bedient kleine Unternehmen, indem es ein umfassendes Geschäftspaket anbietet, das integrierte Buchhaltungslösungen, Kredite und mehr umfasst.

Die dänische Challenger-Bank hat auch Junior-Konten für 15- bis 17-Jährige eingeführt. Die App für jüngere Nutzer bietet eine vereinfachte Reihe von Funktionen wie ein Basis-Konto und -Karte, eine Übersicht über Ausgaben, Budgetierungstools, Sparziele, sofortige Benachrichtigungen sowie kostenlose Überweisungen und Zahlungen.

Bisher hat die Herausforderer-Marke mehr als 750.000 private und geschäftliche Kunden in den Nordics, Büros in Aarhus, Stockholm, Kopenhagen und Oslo und hat ihr Team auf komfortable über 500 Mitarbeiter aufgebaut.

Im ersten Halbjahr 2023 verzeichnete Lunars Nettozins- und Gebühreneinnahmen im Vergleich zum Vorjahr eine Verdoppelung.

Im August 2019 erhielt das FinTech seine Banklizenz und ist jetzt „eine der wenigen Banken mit einer nordischen Bankplattform“.

3. Rocker (Schwedische Bank)

Rocker, früher bekannt als Bynk, hat dank der Fähigkeit, sein Angebot in flexible, benutzerfreundliche und erschwingliche Zahlungsprodukte zu verpacken, einen bemerkenswerten Marktanteil gewonnen.

Nach seinen ersten Schritten in der nordischen FinTech-Szene im Jahr 2016 hat dieser Neuling die Herzen von Tausenden erobert, indem er eine hochpersonalisierte Bankenerfahrung bietet, mit Funktionen wie einem dedizierten persönlichen Bankberater und Zugang zu Anlageprodukten und exklusiven Angeboten.

Im Februar 2022 erreichte Rocker einen bemerkenswerten Meilenstein, indem es die erste Challenger-Bank in den Nordics war, die eine vollständige biometrische Karte, Rocker Touch, eingeführt hat.

Während Rocker weiter wächst, umfassen die Ambitionen des Unternehmens die Erweiterung seines Produktangebots, die Verbesserung der Benutzererfahrungen und die Beschleunigung des Kundenwachstums.

4. Wise (Vereinigtes Königreich)

Erstmalig im Jahr 2011 gestartet, hat das in London ansässige Wise mit seiner innovativen Plattform für Überweisungen, die den realen Wechselkurs verwendet und deutlich niedrigere Gebühren als traditionelle Banken bietet, Wellen im europäischen Challenger-Ökosystem geschlagen.

Das Unternehmen bietet eine Reihe von Dienstleistungen an, die darauf abzielen, internationale Geldüberweisungen und Währungsmanagementprozesse zu vereinfachen.

Die Kernleistungen umfassen Multiwährungskonten, Geldüberweisungen, Debitkarten, Ausgabenmanagement für Unternehmen und Lastschriftservices.

Im Jahr 2023 gelang es dem britischen FinTech-Star, seine aktive Kundenbasis um über 30 % zu steigern und erreicht nun 16 Millionen Kunden weltweit.

Quelle: Digitales Bankwesen in Europa, BPC und Fincog, 2023

Kürzlich hat das Unternehmen beeindruckende Ergebnisse gemeldet, wobei der Vorsteuergewinn für das erste Halbjahr 2023 194,3 Millionen Pfund erreichte, was im Vergleich zum Vorjahr einem bemerkenswerten Anstieg von 280 % entspricht.

Angesichts des robusten Jahresstarts erwartet Wise in 2024 ein Einkommenswachstum von 33-38 %.

5. Holvi (Finnische Bank)

Im Jahr 2011 von Unternehmern für Unternehmer gegründet, gehört Holvi zu den Pionieren digitaler Geschäftsbankdienstleistungen auf dem europäischen Markt.

Als von der Finanzmarktaufsichtsbehörde Finnlands im Europäischen Wirtschaftsraum beaufsichtigtes autorisiertes Zahlungsinstitut richtet es sich an rund 35.000 Geschäftskunden in seinen Hauptmärkten Deutschland und Finnland.

Als reine Online-Finanzverwaltungsdienstleistung für Desktop- und mobile Geräte bietet es Freiberuflern und Kleinunternehmern Girokonten und integrierte Tools, um die wichtigsten Geschäftsfunktionen wie Rechnungsstellung, Kontoverwaltung, Berichterstellung und Belegverwaltung zu vereinfachen.

Neben seinen traditionellen Geschäftsbankdienstleistungen bietet die Holvi-Lösung Funktionen, die sie von Mitbewerbern abheben. Einige der erweiterten Funktionalitäten umfassen:

- Erstellung, Versendung und Verfolgung von Rechnungen

- Belegscan und -aufzeichnung

- Optionen zum Export von Buchhaltungsdaten über Dropbox

Darüber hinaus ermutigt Holvi als Extra die Menschen, sich in den E-Commerce zu wagen – die Challenger-Bank ermöglicht es ihren finnischen und deutschen Kunden, über die Website oder eine App einen Online-Shop für ihr Unternehmen zu erstellen.

Planen Sie, der nordischen FinTech-Gemeinschaft mit einer innovativen Lösung beizutreten? Elinext steht bereit, Ihnen den Weg zu ebnen.

Als vertrauenswürdiges Unternehmen, das Finanzsoftware für Unternehmen entwickelt, kann Elinext Ihnen helfen, Ihr Produkt zu starten, zu erweitern oder zu aktualisieren, unabhängig davon, ob Sie ein junges Startup oder eine etablierte Marke sind, die neue Möglichkeiten erkunden möchte.

Mit fast 30 Jahren Branchenerfahrung verfügen wir über die erforderliche FinTech-Kompetenz, um Ihre Ambitionen Wirklichkeit werden zu lassen.

Unsere Fähigkeit, maßgeschneiderte Erlebnisse zu schaffen, sich an sich entwickelnde Kundenwünsche anzupassen und agil zu bleiben, war entscheidend für die erfolgreiche Umsetzung mehrerer anspruchsvoller FinTech-Projekte, darunter Finanzrisikomanagement-Software, 3-stufige ERP- und Zahlungsabwicklungslösungen, Software zur Verarbeitung und Verwaltung von Wertpapieren für ein globales FinTech-Unternehmen und mehr.

Eines unserer jüngsten ehrgeizigen Projekte, die Aktualisierung einer in Großbritannien ansässigen Crypto Digital Bank, zeichnet sich durch besonders erfolgreiche Ergebnisse aus.

Trotz eines äußerst knappen Zeitplans gelang es dem Entwicklungsteam, das Projekt rechtzeitig abzuschließen. Die gut koordinierten gemeinsamen Anstrengungen unserer geprüften Experten haben zu einer verbesserten App-Performance und ausgewogener Benutzerfreundlichkeit geführt. Darüber hinaus haben die neuen Mehrwertfunktionen die aktive Benutzerbasis signifikant erhöht und dazu beigetragen, eine tiefere Marktdurchdringung zu erreichen.

Erfahren Sie mehr über die bewährte Expertise von Elinext im Bereich Finanztechnologie und sprechen Sie mit unseren Fachexperten, um zu erfahren, wie wir Mehrwert bieten können.

Weitere Artikel, dir für Sie interessant sein können: