Data Analytics für Banken: Die Grundlagen

Da das Datenvolumen exponentiell wächst und die Bedürfnisse der Kunden immer komplexer werden, ist die Fähigkeit, Daten für wertvolle Erkenntnisse zu nutzen, längst keine Differenzierung mehr, sondern eine Notwendigkeit.

Die Datenanalyse – der Prozess der Untersuchung umfangreicher Datensätze, um spezifische und umsetzbare Informationen zu gewinnen – erweist sich als Gamechanger. Sie ermöglicht Finanzinstituten, die Betriebseffizienz zu steigern, tiefgehende Einblicke in das Verbraucherverhalten zu erhalten und hochrelevante Services anzubieten.

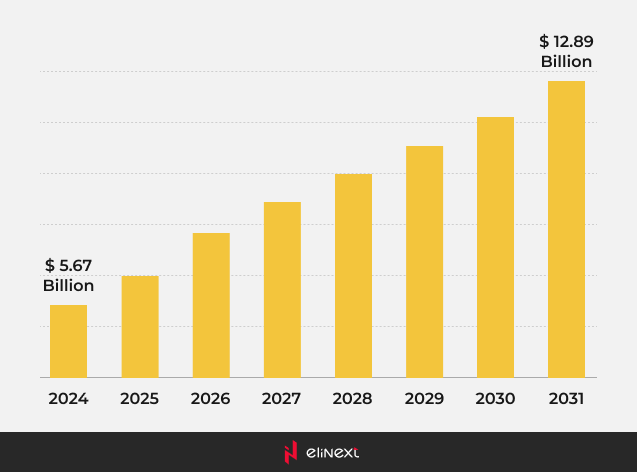

Laut Verified Market Research wird der Markt für Big Data Analytics im Bankwesen auf einen Marktwert von 12,89 Milliarden USD geschätzt, im Vergleich zu einem geschätzten Wert von 5,67 Milliarden USD im Jahr 2024.

Big Data Analytic in Banking Marktbewertung, 2024-2031

Quelle: Verified Market Research

Die Bedeutung von Data Analytics für Banken

Die CIOs von Finanzdienstleistungsunternehmen erkennen, dass Datenanalysen im Bankwesen ihre Institutionen stärken und den Weg für eine erfolgreiche Zukunft ebnen können.

Es gibt zahlreiche Beispiele dafür, wie fortschrittliche Datenanalysemethoden helfen – sei es bei der Risikobewertung, der Verbesserung strategischer Marketingmaßnahmen oder der Steigerung des Geschäftsergebnisses.

Die Bedeutung der Datenanalyse im Bankwesen reicht jedoch noch weiter: Sie umfasst Verhaltensanalysen, die der Schlüssel zur Erstellung von 360-Grad-Kundenprofilen und zur Bereitstellung kontextbezogener, hyperpersonalisierter Services sind.

Wichtige Integrationen von Datenanalyse im Bankwesen

Kernbankensysteme

Ob bei der Aufzeichnung/Verwaltung von Transaktionen, der Überwachung von Kundenkonten, dem Risikomanagement oder der Verwaltung anderer kritischer Prozesse – die Integration von Datenanalyse in ein Kernbankensystem stellt sicher, dass alle Operationen schneller und mit weniger Fehlern durchgeführt werden.

Bank-CRM

Neue CRM für Banken, die von Daten und Analysen unterstützt werden, verbessern die Kundensegmentierung, verfolgen und messen das Engagement und bieten prädiktive Einblicke. Dies ist entscheidend für Finanzinstitute, die ihre Kunden besser verstehen möchten.

Bankbetriebsmanagementsystem

Von fortschrittlicher Analyse getriebene Betriebsmanagementsysteme helfen dabei, Echtzeitdaten zu sammeln, KPIs zu verfolgen und die Kundennachfrage zu verstehen, um die höchstmögliche Effizienz innerhalb einer Organisation zu erzielen.

Sicherheits- und Compliance-Tracking-Tools

Fortschrittliche Datenanalyse-Software kann riesige Datensätze analysieren, verdächtige Muster erkennen, potenziell betrügerische Aktivitäten kennzeichnen und die Kundenprüfung sowie die Bekämpfung von Geldwäsche (AML) verbessern.

Kundenorientierte Apps

Kundenorientierte Anwendungen, die von Datenanalyse unterstützt werden, helfen Bankmarken dabei, Daten über Nutzerinteraktionen innerhalb einer Anwendung zu erfassen und ein differenziertes Nutzererlebnis basierend auf diesen aktuellen, frischen Daten zu liefern.

Buchhaltungs- oder Treasury-System

Fortschrittliche Analysetools bieten Einblicke in die Buchhaltungs- und Treasury-Operationen einer Bank, einschließlich Cash- und Liquiditätsmanagement, Dokumentenmanagement, Investmentportfoliomanagement usw. Sie identifizieren Trends und Ausreißer in diesen Daten und erstellen Prognosen über zukünftige Cashflows und Marktbedingungen.

Finanzdaten-Marktplätze

Mit Finanzanalyse-Tools können Banken auf Marktdaten, Finanznachrichten sowie wichtige Konsumtrends zugreifen und diese Datensätze nutzen, um On-Demand-Angebote zu entwickeln und bestehende Dienstleistungen zu verbessern.

Kreditbewertungsagenturen

Die Integration von auf maschinellem Lernen basierenden Analysetools hilft Kreditbewertungsagenturen, Datenasymmetrien zu reduzieren, das Risikomanagement zu verbessern, den Zugang zu Krediten zu niedrigeren Zinssätzen zu erhöhen sowie Risiken zu bewerten und Bonitätswerte für unbankisierte Erwachsene anhand alternativer Daten zu vergeben.

Der Einsatz von Datenanalyse im Bankwesen: 8 reale Cases

Durch die Betrachtung von Datenanalyse als lebendiges Werkzeug und echte Geschäftsdiziplin können Finanzinstitute das enorme Potenzial erschließen. Im Folgenden sind einige bemerkenswerte Beispiele für den Einsatz von Datenanalyse im Bankwesen und Finanzsektor aufgeführt.

Kundensegmentierung

Die Front Credit Union hat die Plinqit-Spar-App ins Leben gerufen, um jüngere Verbraucher durch Anreize und progressive Reibung zum Sparen zu motivieren.

Die Plattform bezahlt Nutzer für die Interaktion mit Finanzinhalten und hat Berichten zufolge seit ihrer Einführung im Jahr 2019 den Nutzern geholfen, über 1 Million Dollar zu sparen.

Personalisierte Bankdienstleistungen

Ein weiteres überzeugendes Beispiel dafür, wie fortschrittliche Analysen Banken dabei helfen, stärkere Beziehungen zu ihren Kunden aufzubauen, ist der Fall von Halifax (UK). Die Bank führt eine Liste von Kunden, bei denen finanzielle Probleme vermutet werden. Bankmitarbeiter kontaktieren diese Kunden, um Beratung und Tools anzubieten, wie z.B. einen Zahlungsverwalter oder einen Abonnement-Manager, um ihre Finanzen besser zu kontrollieren.

Chatbots und Virtuelle Assistenten

Die Royal Bank of Canada nutzt einen KI Assistenten namens NOMI, um Kunden maßgeschneiderte Einblicke und Ratschläge zu geben, darunter rechtzeitige Benachrichtigungen, Erinnerungen und berechnete Budgetempfehlungen basierend auf ihren Bankgewohnheiten.

Im ersten Jahr nach der Einführung hatten NOMI-Kunden 50 % mehr digitale Interaktionen im Vergleich zur gesamten Kundenbasis und verbrachten 93 % mehr Zeit mit ihren Finanzkonten. Darüber hinaus führte das NOMI-Projekt zu einer Reduzierung der Kundenabwanderung auf weniger als 2 %, im Vergleich zu den typischen 7–8 % bei Banken in Nordamerika.

Betrugserkennung

Revolut, ein prominenter Fintech-Anbieter, hat eine KI-gestützte Betrugserkennungsfunktion eingeführt, um seine Nutzer vor Kartenschäden zu schützen.

Mit dieser fortschrittlichen Analysefunktion wird eine Zahlung abgelehnt, wenn die Wahrscheinlichkeit hoch ist, dass der Kunde betrogen wird, und es wird zusätzliche Information verlangt, um zu bestätigen, dass der Kunde nicht von einem Eindringling getäuscht wird.

Risikomanagement

BlackRock setzt stark auf KI Lösungen zur Verbesserung des Risikomanagements und der Portfolio-Optimierung. Ihre Teams nutzen KI-Analysetools, um Bereiche wie folgende abzudecken:

- Portfoliorisiko- und Szenarioanalyse

- Portfolio-Positionierung und -Exposition

- Sicherheitsrisiko- und interaktive Analyse

- Analyse der Asset-Allokation

- Compliance und Aufsicht und mehr.

KYC und AML Compliance

JPMorgan Chase nutzt Big Data Analytics und KI-gestützte Compliance- und Betrugsüberwachungssysteme, um Finanztransaktionen zu überwachen und zu analysieren. Dies stellt sicher, dass die KYC-Standards eingehalten werden und hilft, illegale Aktivitäten wie Geldwäsche und Terrorismusfinanzierung zu verhindern.

Feedback-Analyse

Die Triodos Bank nutzt ein auf Analysen basierendes Kundenfeedback-System, um Daten aus Anhörungsprozessen, personalisierten Interviews, Ad-hoc-Studien, Website-Transaktionen, sozialen Medien und Chat-Nachrichten zu verarbeiten und einzigartige Kundenbedürfnisse zu identifizieren.

Berichterstattung und Audits

PwC hat erfolgreich ML-basierte Analysetools in seine Audit-Prozesse integriert, um die Zuverlässigkeit von Prüfungsergebnissen zu erhöhen.

Einer der Big-Four-Wirtschaftsprüfungsunternehmen nutzt ML-Algorithmen, um umfassende Analysen ganzer Datensätze durchzuführen und Abweichungen vom normalen Verhalten (ungewöhnliche Ausgabenmuster, verdächtige Transaktionen oder Unregelmäßigkeiten in Finanzaufzeichnungen) effizienter zu erkennen.

„Daten werden oft als neues Öl bezeichnet, aber sie sind noch wertvoller als das. Unsere jahrelange Erfahrung in der Entwicklung maßgeschneiderter Datenanalyse-Lösungen für Finanzinstitute zeigt, dass Big Data mit den unzähligen Möglichkeiten, wie es erfasst und durch fortschrittliche Analytik genutzt werden kann, jedes Unternehmen verändert. Ob es darum geht, vielversprechende Interessenten zu identifizieren, Kundenerfahrungen anzupassen oder die Effizienz zu steigern, die Bedeutung der Datenanalyse im Bankwesen ist unbestreitbar.“

Anastasia Timoshenko

FinTech-Expertin bei Elinext

Vorteile von Data Analytics für Banken

Wenn sie richtig angewendet wird, wird die Datenanalysemethodik zu einer Quelle der Stärke für Banken und Finanzmarken und führt zu erhöhter Effizienz, reduziertem operationellen Risiko, zufriedeneren Kunden, besserer regulatorischer Compliance und beschleunigtem Wachstum.

Betriebliche Effizienz

Erhöhte betriebliche Effizienz gilt als einer der deutlichsten Vorteile der Datenanalyse im Bankwesen.

Banken, die fortschrittliche Analysetools nutzen, haben einen Vorteil, wenn es darum geht, Engpässe in den internen Abläufen zu identifizieren, wie ineffiziente Arbeitsabläufe, mangelnde Automatisierung oder überlastete Mitarbeiter.

Bessere Kundenerfahrung

Laut Accenture sind 91 % der Verbraucher eher geneigt, mit einer Marke zu interagieren, die ihnen relevante Dienstleistungen bietet.

KI, Automatisierung und fortschrittliche, prädiktive Datenanalysen im Bankwesen verwandeln alle Kundeninteraktionen und können eine der sichersten Methoden sein, um langfristige, starke Kundenbeziehungen aufzubauen.

Verbesserte Risikomanagement

Die Integration fortschrittlicher Datenanalyse im Bankwesen ermöglicht es den Risikomanagement-Teams, große Mengen an Informationen in Sekundenschnelle zu durchsuchen und bessere Entscheidungen über Risiken zu treffen, sei es bei Kredit-, Markt-, Betriebs-, Liquiditäts- oder Compliance-Risiken.

Regulatorische Compliance

Die Automatisierung von Prozessen, wo möglich, und die Bereitstellung der richtigen Datenanalysetools für autorisierte Mitarbeiter helfen Finanzinstituten, die geltenden Gesetze oder Branchenvorschriften wie KYC/AML, GDPR, PCI-DSS, Dodd-Frank, Basel III und FATCA einzuhalten und das Risiko von Strafzahlungen und zivilrechtlichen Klagen aufgrund von Nicht-Compliance zu reduzieren.

Strategisches Marketing und Vertrieb

Die Integration von Datenanalyse im Bankwesen hilft Finanzmarketing-Profis, Daten aus verschiedenen Quellen zu sammeln und zu harmonisieren und die Auswirkungen jeder Marketinginitiative zu bewerten, um herauszufinden, welche Maßnahmen die besten Ergebnisse liefern und wo Marketingausgaben optimal eingesetzt werden sollten.

Herausforderungen bei der Integration von Data Analytics für Banken

Trotz der zahlreichen Vorteile der Datenanalyse im Bankwesen gibt es bei der Integration von durch fortschrittliche Analyse (AA) unterstützten digitalen Lösungen Herausforderungen. Selbst die robustesten und ausgeklügeltsten Tools sind wenig effektiv, wenn Führungskräfte im Bankwesen nicht vollständig auf die unvermeidlichen Hürden der Implementierung von Datenanalysen vorbereitet sind, einschließlich zahlreicher technischer Probleme, Überwachung und Sichtbarkeit, immer größer werdendem Datenvolumen und mehr.

Die fünf hier beschriebenen Herausforderungen sind häufige Probleme bei der Einführung von Datenanalyse im Bankwesen.

- Datenschutz und Sicherheit

- Datenqualität und Genauigkeit

- Integration mit Altsystemen

- Hohe Implementierungskosten

- Regulatorische Compliance

Datenanalyse im Bankwesen: Die Zukunft?

Mit der fortschreitenden digitalen Disruption und wirtschaftlicher Unsicherheit, die die Landschaft der Finanzdienstleistungen neu gestaltet, sowie großen Veränderungen im Verbraucherverhalten und regulatorischen Anforderungen wird die Zukunft der Datenanalyse im Bankensektor sowohl Herausforderungen als auch Chancen mit sich bringen.

Adoption von KI und ML

In Zukunft werden zunehmend fortschrittliche KI/ML Lösungen eine noch prominentere Rolle in den täglichen Aufgaben von Finanzinstituten spielen, wie etwa bei der Dateneingabe, Transaktionsverarbeitung sowie der Compliance- und Betrugsbekämpfung.

Nachdem die Finanzinstitute diese ersten Anwendungsfälle der Datenanalyse im Bankwesen gemeistert haben, werden sie sich zunehmend auf anspruchsvollere Implementierungen wie die vollständig autonome Entscheidungsfindung konzentrieren.

Echtzeit-Datenanalyse

Die Integration von Echtzeit-Datenanalyse im Bankwesen ist ein Trend, der sich weiterhin entwickelt und im Laufe der Zeit wächst.

Die wichtigsten Anwendungsfälle für Echtzeit-Datenanalyse im Bankwesen und in der Finanzbranche — die Erkennung von Marktmanipulationen sowie die Bekämpfung von Zahlungsbetrug und Geldwäsche — werden innerhalb der nächsten Jahre weit verbreitet sein.

Adoption von Big Data im Bankwesen

Die Umstellung auf Big Data Software hat die Art und Weise, wie traditionelle Finanzdienstleistungsunternehmen mit Daten gearbeitet haben, komplett verändert.

Anstatt mit strukturierten Daten zu arbeiten, die ordentlich in Datenbanken angeordnet sind, müssen sie nun enorme Mengen unstrukturierter, externer Daten verwalten – solche, die wir heute dank des Internets und technischer Sensoren erzeugen.

Um an der Spitze zu bleiben, müssen Finanzinstitute weiterhin in Big-Data- und Analyseinitiativen investieren, die ihnen helfen, Produkte und Dienstleistungen anzubieten, die genau auf die Bedürfnisse der Kunden abgestimmt sind und betriebliche Veränderungen fördern.

Cloud-Computing-Lösungen

Cloud-Computing bietet eine effektive Lösung, um mit riesigen, komplexen Datensätzen umzugehen. Finanzinstitute können Big-Data-Ressourcen mithilfe von Cloud-Diensten problemlos speichern, verwalten und den maximalen Wert daraus ziehen.

Da die Bedeutung der Datenanalyse im Bankwesen in den kommenden Jahren weiter wachsen wird, werden wir eine zunehmende Zahl etablierter Banken und ihrer nicht traditionellen Wettbewerber beobachten, die Cloud-Dienste nutzen, um elastische und skalierbare Ökosysteme für ihre Big-Data-Analysebedürfnisse zu schaffen.

Zusammenfassung

Mit der laufenden Big-Data-Revolution wächst die Nachfrage nach Datenanalyse im Bankwesen exponentiell.

Finanzinstitute, die die Chancen, die die Datenanalyse bietet, nicht nutzen, riskieren, im Wettbewerb hinter den Marktführern zurückzubleiben.

FAQ

Was ist Datenanalyse im Bankwesen?

Datenanalyse im Bankwesen bezieht sich auf die Nutzung von Tools und Technologien zur Analyse von Datensätzen, zur Identifizierung von Trends und zur Ableitung von Schlussfolgerungen aus den darin enthaltenen Informationen.

Wie kann Datenanalyse die betriebliche Effizienz in Banken verbessern?

Datenanalyse im Bankwesen liefert Einblicke in verschiedene betriebliche Aspekte, indem sie Daten über die Zeit, Ressourcen und Kosten analysiert, die mit den verschiedenen Prozessen des Unternehmens verbunden sind. Dies hilft Banken, Verbesserungsbereiche leicht zu identifizieren.

Welche Rolle spielt Datenanalyse im Risikomanagement?

Der Einsatz von Datenanalyse im Bankwesen hilft Finanzinstituten, Daten aus wirtschaftlichen, Markt- und verbraucherbezogenen Quellen zu analysieren und die zugrunde liegenden Risikotreiber (Kredit-, Preis-, Zins-, Liquiditäts- und Compliance-Risiken) zu erkennen, wodurch Entscheidungsträger die richtigen Maßnahmen ergreifen können.

Wie hilft Datenanalyse, das Bankwesen sicherer zu machen?

Analysetools haben bedeutende Auswirkungen auf die Betrugserkennung. Sie können Finanztransaktionen in Echtzeit überwachen und Anomalien sowie Muster in Finanzdaten erkennen, wodurch Betrug und damit verbundene finanzielle und reputationsschädigende Verluste verhindert werden.