Wir leben in einem wahrhaft digitalen Zeitalter. Smartwatches, 5G-Netzwerke, AR/VR-Brillen, selbstfahrende Autos und mehr – heutzutage haben Verbraucher Zugang zu Dienstleistungen und Produkten, die bisher nur in den Welten der Science-Fiction verfügbar waren.

Allerdings ist selbst inmitten erstaunlicher technologischer Durchbrüche die finanzielle Inklusion nicht gewährleistet. Familien mit geringem Einkommen, wirtschaftlich gefährdete Gruppen, Arbeitslose und andere finanziell benachteiligte Bevölkerungsgruppen stoßen oft auf zahlreiche Barrieren, wenn sie versuchen, Zugang zu Bankdienstleistungen zu erhalten. Diese Barrieren können von fehlenden erforderlichen Dokumenten oder Kreditgeschichte zur Erfüllung der Bankanforderungen bis hin zur physischen Entfernung von Banken in ländlichen oder abgelegenen Gebieten reichen. In einigen Fällen können Mindestguthaben oder Gebühren für die Führung eines Kontos unüberwindbare Hürden darstellen. Darüber hinaus kann ein Mangel an finanzieller Bildung ebenfalls zu einem Hindernis werden.

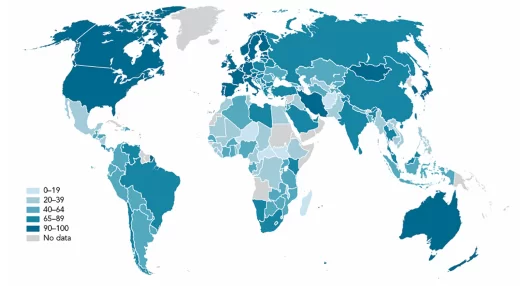

Es versteht sich von selbst, dass die finanzielle Inklusion von Land zu Land stark variiert. In entwickelten Ländern haben die meisten Erwachsenen ein Konto bei einer Finanzinstitution. Gleichzeitig gibt es laut Statista 23,8% der Menschen ohne Bankkonto, die größtenteils aus Entwicklungsländern stammen.

Quelle: Atlantic Council

Was die Europäische Union betrifft, so hat sich die Zahl der Menschen ohne Zugang zu Bankdienstleistungen in den letzten vier Jahren deutlich um mehr als die Hälfte verringert. Dennoch fehlen immer noch mehr als 13 Millionen Menschen innerhalb der EU der angemessene Zugang zu Finanz- und Bankdienstleistungen.

In diesem Artikel konzentrieren wir uns auf die deutsche Finanzlandschaft und wie deutsche Mikrofinanz-Startups die Entwicklung von Fintech-Software nutzen, um die finanzielle Inklusion zu fördern.

Eine kurze Übersicht über das deutsche Finanzsystem

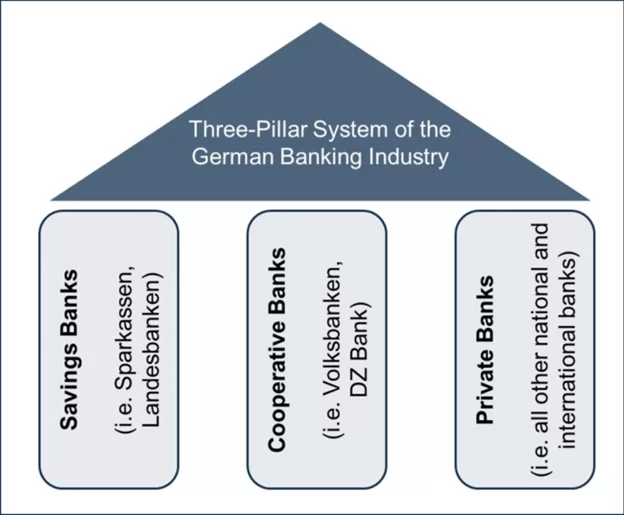

Deutschland präsentiert eine starke finanzielle Inklusionssituation aufgrund der gut entwickelten und anspruchsvollen Finanzinfrastruktur des Landes. Laut Daten der Globalen Findex-Datenbank der Weltbank bleiben lediglich 0,02% der Bevölkerung ohne Bankdienstleistungen. Das deutsche Finanzsystem basiert auf einer „Dreisäulenstruktur“, die private Geschäftsbanken, öffentlich-rechtliche Banken und Genossenschaftsbanken umfasst. Diese Einrichtungen arbeiten zusammen und bieten eine Vielzahl von Finanzdienstleistungen im gesamten Land an.

Quelle: Researchgate

Darüber hinaus hat Deutschland in jüngster Zeit einen Aufschwung bei digitalen Finanzdienstleistungen erlebt, nicht zuletzt aufgrund der zunehmenden Verbreitung von Smartphones und Internetzugang. Trotz dieser Fortschritte gibt es jedoch immer noch Herausforderungen, um eine umfassende finanzielle Inklusion in Deutschland zu erreichen:

- Eine starke Präferenz für Bargeldtransaktionen bei einem großen Teil der Bevölkerung, insbesondere bei älteren Menschen, Einwanderern und einkommensschwachen Gruppen, was es für sie schwierig macht, sich vollständig in das digitale Finanzsystem zu integrieren.

- Lücken im Zugang zu Krediten für kleine und mittlere Unternehmen sowie für Personen mit geringerer Kreditwürdigkeit.

- Die digitale Kluft zwischen denen mit zuverlässigem Internetzugang und finanzieller Bildung und denen ohne.

- Strenge Vorschriften für Fintech-Unternehmen, die Innovationen hemmen und das Potenzial dieser Plattformen zur Förderung der finanziellen Inklusion behindern können.

Mikrofinanzierung im Rettungseinsatz

Mikrofinanzierung ist eine Form der finanziellen Inklusion, die finanzielle Dienstleistungen für Einzelpersonen oder kleine Unternehmen anbietet, die von herkömmlichen Bank- und Finanzsystemen ausgeschlossen sind oder nur begrenzten Zugang dazu haben. Das ultimative Ziel von Mikrofinanzinstituten (MFIs) besteht darin, Menschen zu befähigen, indem sie finanzielle Unabhängigkeit fördern und wirtschaftliche Aktivitäten generieren.

Die Förderung der finanziellen Inklusion durch Mikrofinanzierung kann auf verschiedene Arten geschehen:

Erweiterung von Mikrokrediten

Vielleicht ist die am häufigsten mit Mikrofinanzierung in Verbindung gebrachte Form die Mikrokreditvergabe. Dabei werden kleine Darlehen an Unternehmen oder Einzelpersonen mit geringem Einkommen vergeben, ohne dass die üblichen Sicherheiten erforderlich sind, die von traditionellen Banken verlangt werden. Dies eröffnet Menschen eine Vielzahl von Möglichkeiten, sei es die Erweiterung eines kleinen Unternehmens, die Verbesserung der Lebensbedingungen oder die Finanzierung von Bildung.

Fintech im Rampenlicht: Mit Sitz in Frankfurt am Main bietet CashCape Sofort- und transparente Mikrokredite für Verbraucher an. Zu diesem Zweck verwendet CashCape sein eigenes Bewertungssystem, das auf aktuellen Benutzerinformationen basiert und oft zuverlässiger ist als veraltete historische Daten, die von traditionellen Rating-Agenturen für die Bonitätsbewertung verwendet werden.

Förderung von Mikroersparnissen

Mikroersparnisse sind ein weiterer stark wachsender Bereich der Mikrofinanzierung. Indem Mikroersparniskonten mit niedrigeren Mindestguthabenanforderungen und Gebühren angeboten werden, ermutigen MFIs bessere Sparpraktiken bei wirtschaftlich benachteiligten Gruppen. Ein Mikroersparniskonto kann Menschen dabei helfen, finanzielle Notfälle zu bewältigen und sich besser auf die Zukunft vorzubereiten.

Fintech im Rampenlicht: Das in München ansässige Fintech-Startup Pigtie hat eine Pre-Seed-Investition im sechsstelligen Bereich erhalten, um seine Ambitionen zu stärken, zur bevorzugten Finanz-App für die Generation Z zu werden. Pigtie verwendet kleine Geldbeträge, oder Mikroersparnisse, um jungen Fachkräften bei der Vorbereitung auf eine sorgenfreie Rente zu helfen.

Bereitstellung von erschwinglicher Mikroversicherung

Mikroversicherung ist ein Mechanismus, der entwickelt wurde, um einkommensschwache Gemeinschaften gegen bestimmte Risiken abzusichern, vorausgesetzt, sie zahlen regelmäßige Versicherungsprämien. Es handelt sich im Wesentlichen um Versicherungen mit niedrigeren, erschwinglicheren Prämien und Deckungsgrenzen, die sich an Personen richten, die normalerweise von dem Versicherungsmarkt unterversorgt sind. Mikroversicherungen können eine Vielzahl von Risiken abdecken, einschließlich Gesundheit, Invalidität, Sachschäden oder -verluste und sogar Ernteausfälle für Landwirte.

Fintech im Rampenlicht: Einige Fintech-Startups bieten sogar peer-to-peer Versicherungsmodelle an, um Mikroversicherungsprodukte erschwinglicher zu machen. Ein Beispiel dafür ist Friendsurance, ein deutsches Fintech-Startup, das es Einzelpersonen ermöglicht, mit Menschen aus ihrem sozialen Netzwerk zusammenzuarbeiten, um kollektive Versicherungen abzuschließen. Durch diesen Ansatz können im Vergleich zu herkömmlichen Versicherungsangeboten bis zu 40% an Prämien eingespart werden.

Förderung von zugänglichem Mikroinvestieren

Ein weiterer Bereich der Mikrofinanzierung, das Mikroinvestieren, ermöglicht es Einzelpersonen, kleine Geldbeträge zu investieren, oft durch das Abrunden von Wechselgeld bei täglichen Einkäufen oder durch regelmäßige kleine Beträge. Das Ziel von Mikroinvestitionsplattformen besteht darin, die Einstiegshürden zu senken und Investitionsmöglichkeiten für Einzelpersonen anzubieten, die möglicherweise nicht über große Geldbeträge verfügen, um zu investieren.

Fintech im Rampenlicht: Peak ist eine Mikroinvestitions-App, die es Benutzern ermöglicht, kleine Geldbeträge beiseite zu legen und diese Finanzen in ein global diversifiziertes Portfolio zu investieren. Nach zwei erfolgreichen Jahren in den Niederlanden startete Peaks erfolgreich in Deutschland mit dem Ziel, Investitionen weit verbreitet akzeptabel zu machen. Wenn wir zu in Deutschland ansässigen Fintech-Startups zurückkehren, die die finanzielle Inklusion vorantreiben möchten, ist ein bemerkenswertes Beispiel FinMarie. Dies ist die erste Online-Investmentlösung, die speziell auf die Bedürfnisse von Frauen zugeschnitten ist. Die Lösung berücksichtigt Daten zur finanziellen Situation von Frauen, einschließlich Gehalts- und Rentenlücken, und bietet Coaching-Sitzungen und persönliche Finanzberatung, um Frauen dabei zu unterstützen, die Kontrolle über ihr Vermögen zu behalten.

Verbesserung der finanziellen Bildung

Nicht zuletzt streben einige Mikrofinanzinstitute auch an, ihre Kunden über Finanzmanagement, Ersparnisse, Schulden und andere finanzielle Konzepte aufzuklären. Diese Bildungsmaßnahmen helfen den Einzelpersonen, informierte Entscheidungen über ihre Finanzen zu treffen und Überschuldung zu vermeiden.

Fintech im Rampenlicht: Als das erste Familien-Fintech angepriesen, ist Bling eine in Berlin ansässige Fintech-Plattform, die sich zum Ziel gesetzt hat, die finanzielle Bildung bei Kindern, Teenagern und Familien im Allgemeinen zu verbessern. Neben Bildungsmodulen hilft Bling Eltern bei der finanziellen Planung und ermöglicht es Kindern, Sparziele zu setzen und Geld durch Hausarbeiten und Erledigungen zu verdienen.

Zusammenfassend

Auch heute noch bleibt die finanzielle Inklusion eine Herausforderung für benachteiligte Gemeinschaften, wirtschaftlich benachteiligte Haushalte, Arbeitslose und andere finanziell gefährdete Gruppen. Und obwohl Deutschland über ein robustes Finanzsystem verfügen kann, bestehen weiterhin Herausforderungen, darunter eine starke Präferenz für Bargeldtransaktionen bei bestimmten Bevölkerungsgruppen, Lücken im Zugang zu Krediten, die digitale Kluft und strenge Vorschriften, die die Innovation von Fintechs hemmen können.

Mikrofinanzierung hat sich als eine wichtige Lösung für diese Herausforderungen herausgebildet. Durch die Vergabe von kleinen Darlehen (Mikrokredite), die Förderung von kleinen Ersparnissen (Mikroersparnisse), die Bereitstellung erschwinglicher Versicherungen (Mikroversicherungen), die Förderung zugänglicher Investitionen (Mikroinvestitionen) und die Verbesserung der finanziellen Bildung bringen Mikrofinanzinstitute Finanzprodukte und -dienstleistungen zu den unterversorgten Bevölkerungsgruppen.

Und obwohl bereits viel zur Förderung der finanziellen Inklusion in Deutschland erreicht wurde, gibt es noch Arbeit zu erledigen. Es erfordert ein kontinuierliches Engagement und Innovation von allen Beteiligten – einschließlich Banken, Fintech-Startups, Regulierungsbehörden und den Verbrauchern selbst -, um sicherzustellen, dass jeder, unabhängig von seinem Einkommen oder Hintergrund, Zugang zu den benötigten Finanzdienstleistungen hat und davon profitieren kann.