In der heutigen Welt steht das Kundenerlebnis (Customer Experience oder auch CX kurz) an erster Stelle. Da Unternehmen oft über den Wert und nicht über den Preis konkurrieren, ist die Kundenorientierung schnell zum Kernelement einer erfolgreichen Geschäftsstrategie geworden. Wenn es um den hochgesättigten Finanzdienstleistungsmarkt geht, erweist sich CX als eines der wichtigsten Unterscheidungsmerkmale, das sowohl etablierten Banken als auch Fintech-Startups helfen kann, die Loyalität der Nutzer zu gewinnen und das Endergebnis zu verbessern. Ein aktueller Bericht von McKinsey zeigt, dass Banken mit einer hohen Kundenzufriedenheit um 55 % höhere Renditen erzielten.

Allerdings besteht immer noch eine erhebliche Lieferlücke. Laut Bain & Company glauben 80 % der befragten Unternehmen, dass sie ein hervorragendes Kundenerlebnis bieten. Die Kunden erzählten jedoch eine ganz andere Geschichte – sie waren der Ansicht, dass nur 8 % der Unternehmen das Versprechen tatsächlich einhielten.

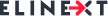

Eine Möglichkeit, diese Bereitstellungslücke zu schließen, besteht darin, den mobilen Kanal zu nutzen. Die folgende Grafik zeigt den schnell wachsenden Besitz von Smartphones.

Source: Statista

Diese Wandlung hin zur Mobile-First-Welt geht den Banken nicht verloren. Während traditionelle Banken ihre Mobile-Banking-Softwarelösungen auf den Markt bringen, eröffnen Herausforderer reine Mobile-Banken, die Kundenerlebnisse auf eine ganz neue Ebene bringen. Neben der 24/7-Verfügbarkeit von Finanzdienstleistungen finden Sie hier vier weitere Möglichkeiten, wie Mobile-Banking-Apps Ihnen helfen können, Kunden zu binden.

Proaktive Kommunikation

Laut den neuesten Statistiken des Analyseunternehmens für mobile Daten App Annie verbringen Verbraucher heute 4,2 Stunden am Tag mit Apps auf ihren Smartphones, das sind 30 % mehr als noch vor zwei Jahren.

Banken können die Vorliebe der Verbraucher für mobile Apps nutzen und sie effektiv dort erreichen, wo sie sich befinden. Darüber hinaus können Banken eine proaktive Position einnehmen und Push-Benachrichtigungen und In-App-Messaging für eine effektivere Kommunikation nutzen. Ob es sich um ein Transaktions-Update, eine Kontoerinnerung oder eine Sicherheitswarnung handelt, mobile Push-Benachrichtigungen halten die Benutzer bei der Stange und bauen gleichzeitig eine positive Markenwahrnehmung auf. Sie können auch Push-Benachrichtigungen verwenden, um Benutzer bei jedem Schritt der Customer Journey mit zusätzlichen Ressourcen (Spartipps, Kreditarten, Anlageberatung usw.) zu verbinden, was für die allgemeine Benutzererfahrung von großem Vorteil sein kann.

N26, von Forbes zur weltbesten Bank gewählt, nutzt aktiv Push-Benachrichtigungen, um Benutzer über ihre Kontoaktivitäten auf dem Laufenden zu halten, unabhängig davon, ob es sich um einen eingezahlten Gehaltsscheck oder verdächtige oder betrügerische Transaktionen handelt.

KI-gesteuerte Personalisierung

Es gibt keinen besseren Weg, das Kundenerlebnis zu verbessern, als durch Personalisierung. Kunden erwarten heute von Marken, dass sie ihre Bedürfnisse und Vorlieben kennen und ihnen genau das bieten, was sie suchen, sei es eine TV-Show für die nächste Binge-Watching-Session oder ein maßgeschneiderter Finanzinvestitionsplan.

Durch die Erweiterung ihrer Banking-Softwarelösungen mit KI-gestützten Analysefunktionen können Banken die Personalisierung auf mehreren Ebenen vorantreiben. Zusätzlich zur Echtzeit-Anpassung der Benutzeroberfläche auf der Grundlage früherer Benutzerinteraktionen können intelligente Mobile-Banking-Apps verfügbare Kundendaten (Demografie, Geolokalisierung, Daten von Drittanbietern) schnell verarbeiten, um maßgeschneiderte Sparstrategien, benutzerdefinierte Vermögensverwaltungspläne, personalisierte Kontostands-Notifications usw. anzubieten mehr, abhängig von den Zielen der Kunden.

Underwrite.ai nutzt Fortschritte im maschinellen Lernen, um den Underwriting-Prozess zu revolutionieren und traditionelle Modelle zu übertreffen. Die Plattform analysiert Tausende von Datenpunkten aus Kreditauskunfteien, um das Kreditrisiko für jeden Kunden genau zu bewerten und die Ausfallrate zu reduzieren.

Smarte Unterstützung

Bei der Interaktion mit ihren Banken und Finanzorganisationen suchen Kunden nicht nur nach Personalisierung, sondern auch nach Geschwindigkeit. Lange Reaktionszeiten und insgesamt schlechter Kundenservice können das Erlebnis schnell ruinieren und Ihre Kunden dazu bringen, zu einem anderen Finanzdienstleister zu wechseln.

Chatbots haben das Potenzial, das digitale Banking-Erlebnis wirklich zu revolutionieren. Angetrieben von künstlicher Intelligenz können diese intelligenten Agenten selbst komplexe Anfragen sofort verarbeiten. Von der Abwicklung von Transaktionen über die Beantragung eines Kredits bis hin zur Aktualisierung des Kontostands können Chatbots Kunden zeitnahe und personalisierte Interaktionen bieten.

Ein solches Beispiel ist Nomi, ein intelligenter Chatbot der Royal Bank. Der virtuelle Assistent sendet Erinnerungen und personalisierte Einblicke, damit Benutzer intelligentere finanzielle Entscheidungen treffen und ihre täglichen Ausgaben verwalten können.

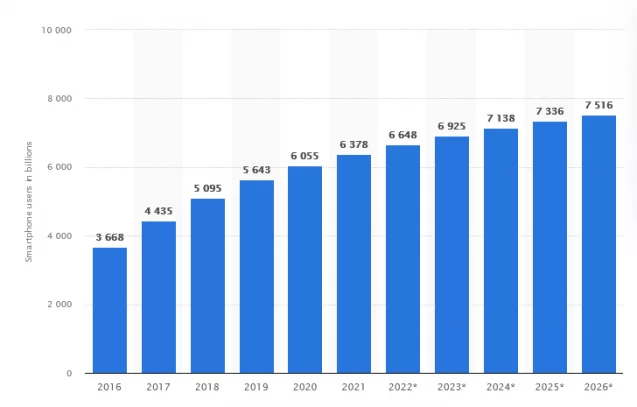

Um das Kundenerlebnis auf die nächste Stufe zu heben, implementieren zukunftsorientierte Banken Sprachassistenten in ihre mobilen Apps, um vom Komfort sprachgestützter Interaktionen zu profitieren. Daher hat die Bank of America Erica hinzugefügt, einen KI-gesteuerten virtuellen Assistenten, der den Benutzern hilft, eine Reihe von Bankgeschäften durchzuführen. Kunden können auf Kontostandsinformationen zugreifen, Geld überweisen, Besprechungen planen – alles über Sprachbefehle.

Wie Sie den folgenden Grafiken entnehmen können, ist die Popularität von Erica im ersten Quartal 2021 explodiert:

Source: Voicebot.ai

Lifestyle-Banking

Die nächste Grenze bei der Gewährleistung überlegener Kundenerlebnisse ist das Lifestyle-Banking. Da sich die Bedürfnisse und Erwartungen der Kunden ständig weiterentwickeln, wollen sie mehr als eine einfache Kontostandsprüfung oder Geldüberweisung – sie wollen Finanzdienstleistungen auf Abruf, die nahtlos in ihr Leben integriert sind.

Einfach ausgedrückt: Lifestyle-Banking nutzt Technologie und Benutzerdaten, um das Leben der Verbraucher besser und einfacher zu machen. Wünschen sich Ihre Kunden mehr Flexibilität bei ihren Zahlungsoptionen wie P2P- oder QR-Zahlungen? Oder möchten sie etwas, das nicht vollständig mit Bankgeschäften zusammenhängt, wie z. B. die Suche nach einem neuen Auto? Emirates NBD, eine der führenden Banken in den Vereinigten Arabischen Emiraten, hat seine Digital-Lifestyle-Banking-App Liv eingeführt, mit der Benutzer unter anderem Flüge und Tische buchen, Konzertkarten kaufen und vieles mehr können.

Eine weitere Möglichkeit, Finanzdienstleistungen noch tiefer in das Leben der Kunden einzubinden und gleichzeitig die Qualität der Kundenbindung zu steigern, ist Gamification. Schauen Sie sich Qapital an, eine mobile App für persönliche Finanzen, mit der Benutzer Aktionen in Einsparungen umwandeln können. Abhängig von den von Ihnen festgelegten Regeln kann die App automatisch Geld auf Ihr Sparkonto überweisen, wenn ein auslösendes Ereignis eintritt (z. B. Posten auf Twitter oder Kaffee bei Starbucks mit einer bestimmten Kreditkarte kaufen).

Zusammenfassend

Unabhängig von der Branche sollte man die Bedeutung großartiger Kundenerlebnisse nie unterschätzen. Zufriedene Kunden werden zu lebenslangen und treuesten Fürsprechern Ihres Unternehmens. Laut dem Trend Report von Zendesk sind 75 % der Kunden bereit, mehr Geld für Unternehmen auszugeben, die eine gute CX liefern.

Allerdings vertrauen die Menschen Banken und Finanzinstituten nicht immer, wenn es um ihre persönlichen Finanzen geht. Daher ist der Aufbau offener und vertrauensvoller Beziehungen für Finanzinstitute von größter Bedeutung.

Mobile Apps erweisen sich als leistungsstarkes Tool, mit dem Sie die allgemeine CX verbessern und Ihren Kunden näherkommen können. Von Push-Benachrichtigungen über hyperpersonalisierte Dienste und Angebote bis hin zu KI-gestützten Banking-Chatbots können mobile Banking-Apps dazu beitragen, positive Kundenerlebnisse zu schaffen und einen unmittelbaren Mehrwert zu schaffen.

Bei Elinext können wir Ihnen helfen, eine benutzerdefinierte Mobile-Banking-App zu erstellen, die auf die Bedürfnisse und Anforderungen Ihrer Kunden abgestimmt ist. Sehen Sie sich unsere Fallstudie zur Entwicklung einer robusten Finanz-App an, die nahtlos auf Android läuft.