Ob Sie eine Kfz-Versicherung direkt auf der Website eines Autohändlers abschließen, in Aktien über Ihre bevorzugte Nachrichten-App investieren oder einfach nur eine mobile Essensbestellung aufgeben – Sie nutzen Embedded Finance-Technologien.

Embedded Finance ist das neue Muss für moderne Unternehmen und erreicht nahezu jeden Sektor, von Einzelhandel über Immobilien bis hin zu Gastgewerbe, Medien und Unterhaltung.

Infolge der stark gestiegenen Nachfrage während der COVID-19-Pandemie, als die Nutzung von Fintech- und Digitalbanking-Dienstleistungen dramatisch zunahm, trägt Embedded Finance weiterhin zur finanziellen Evolution bei.

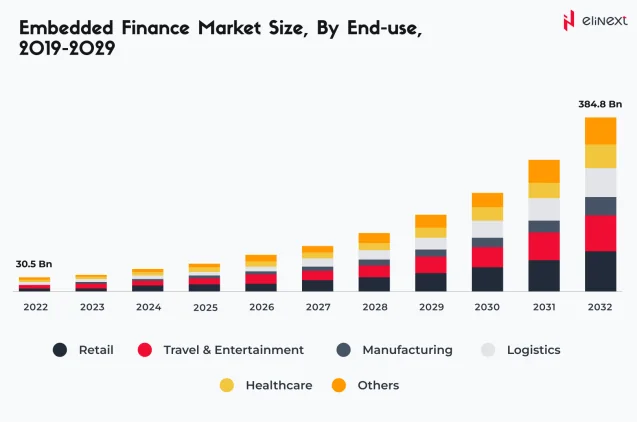

Der Markt für Embedded Finance wird bis 2029 auf 384,8 Milliarden US-Dollar geschätzt, mit einer jährlichen Wachstumsrate von 30,0 %.

Was ist Embedded Finance?

Embedded Finance bezeichnet die Integration von Finanzdienstleistungen direkt in die Plattformen oder Anwendungen von Unternehmen außerhalb des Finanzsektors.

TikTok Shop, die Finanzierungsoptionen von Tesla sowie Uber mit seinem eigenen digitalen Wallet, Uber Cash, und einem Kreditkartensystem sind Beispiele für Embedded Finance in der Praxis.

Welche neuen Möglichkeiten kann Embedded Finance für Nicht-Finanzunternehmen eröffnen?

Frühe Einführung von Embedded Finance kann den Unterschied zwischen dem Schritt-halten in Ihrer Branche und dem Zurückfallen ausmachen. Schauen wir uns die Vorteile an, die Unternehmen durch das Angebot von Finanzdienstleistungen in ihren Nicht-Banking-Ökosystemen erzielen können.

Förderung der finanziellen Inklusion und Gewinnung neuer Kunden

Die neueste Ausgabe des Global Findex zeigt, dass weltweit 1,4 Milliarden Erwachsene kein Bankkonto besitzen.

Wichtig ist, dass viele dieser unterversorgten Personen Mobiltelefone besitzen, die den Zugang zu bequemen Finanzdienstleistungen erweitern könnten. Dennoch kaufen sie weiterhin Waren auf E-Commerce-Plattformen und zahlen in bar.

Für nichtfinanzielle Unternehmen, insbesondere E-Commerce-Firmen, bedeutet dies große Chancen, Kunden zu gewinnen, deren erster Kontakt mit Bankdienstleistungen möglicherweise über eine Erfahrung erfolgt, die in Smartphone-Anwendungen eingebettet ist.

WhatsApp hat beispielsweise Zahlungen in seine Plattform integriert, um seinen Kunden, einschließlich solcher, die neu bei digitalen Zahlungen sind, erheblichen Komfort zu bieten. Dadurch haben in kurzer Zeit über zwei Millionen Nutzer Bankdienstleistungen auf der Plattform in Anspruch genommen.

Verbesserte Kundenerfahrung

Die Integration von Finanzdienstleistungen direkt in Ihr Unternehmensökosystem ermöglicht es Nutzern, das zu erhalten, was sie benötigen, ohne sich durch zahlreiche Plattformen navigieren zu müssen.

Ob eine E-Commerce-Plattform, die Sofortkredite beim Checkout anbietet, oder eine Mitfahr-App mit In-App-Zahlungen – das Bereitstellen von Finanzdienstleistungen als Mehrwert in der bestehenden Customer Journey sorgt für eine benutzerfreundliche Erfahrung, die Loyalität und Akzeptanz fördert.

Erweiterung der Einnahmequellen

Nichtfinanzielle Unternehmen können Embedded Finance auch als Schlüssel zu neuen Monetarisierungsmöglichkeiten betrachten.

Ein Anteil an Transaktionsgebühren, das Cross-Selling von ergänzenden Produkten und das Erheben von Gebühren für Premium-Finanzdienstleistungen sind einige wertvolle Beispiele für Umsatzchancen, die Embedded Finance eröffnen kann, wenn es in das Ökosystem eines nichtfinanziellen Unternehmens integriert wird.

Wettbewerbsvorteil gegenüber anderen in Ihrem Markt

Die Kombination aus nichtfinanziellen und finanziellen Dienstleistungen wie Zahlungen, Krediten und Versicherungen ohne die Notwendigkeit, sich mit regulatorischen Anforderungen zu belasten (da Ihr Bankpartner dafür verantwortlich ist), ermöglicht es Unternehmen in verschiedenen Branchen, in der wettbewerbsintensiven Geschäftswelt stets einen Schritt voraus zu sein.

Datenbasierte Erkenntnisse und personalisierte Finanzdienstleistungen, die durch die Analyse von Kundenverhaltensmustern und -bedürfnissen generiert werden, bieten eine Grundlage für fundierte Geschäftsentscheidungen und reduzieren das Risiko von Vermutungen und Intuition.

Beispiele für Embedded Finance

Embedded Payments (Eingebettete Zahlungen)

Embedded Payments beziehen sich auf die Integration von Zahlungsabwicklung direkt in nicht-finanzielle Apps und Plattformen.

Eingebettete Zahlungen erleichtern digitale Käufe, da sie es Kunden ermöglichen, Zahlungsinformationen direkt auf der Website oder in der App zu speichern. Dadurch entfallen unzusammenhängende Zahlungsmethoden, bei denen Nutzer zwischen Anwendungen wechseln oder bei jeder Zahlung ihre Zahlungsdaten eingeben müssen.

Embedded Lending (Eingebettete Kredite)

Embedded Lending ermöglicht es nicht-finanziellen digitalen Plattformen, ihren Kunden Kreditlösungen wie Kredite oder Darlehen anzubieten, ohne sie auf externe Dienste zu verweisen.

Im Wesentlichen funktioniert es so: Sobald ein Kunde ein Kreditprodukt auswählt, zieht das System Daten aus verschiedenen Quellen heran, darunter Kreditwürdigkeit, bestehende Schulden und Kundenverhalten auf der Plattform, um die Kreditwürdigkeit zu bewerten und eine schnelle Entscheidung zu treffen.

Im Falle einer Genehmigung wird das Geld entweder direkt auf das Konto des Kunden überwiesen oder für eine bestimmte Nutzung innerhalb der Plattform zugewiesen, etwa für den Kauf von Dienstleistungen oder Waren.

Embedded Investing (Eingebettetes Investieren)

Embedded Investing bezieht sich auf API-basierte Integrationen in Investment- oder Brokerage-Plattformen. Mit dieser Integration können Nutzer Aktien kaufen, verkaufen und tauschen, ohne ihre bestehende digitale Erfahrung in einer bestimmten nicht-finanziellen App verlassen zu müssen.

Embedded Insurance (Eingebettete Versicherungen)

Embedded Insurance, also die Integration von Versicherungsschutz in den Kauf von Produkten oder Dienstleistungen bei Nicht-Versicherungsunternehmen, ist eigentlich schon lange bekannt.

Beispiele für eingebettete Versicherungslösungen könnten Reiseversicherungen auf Reiseportalen, Mieterversicherungen auf Plattformen für gewerbliche Immobilienverwaltung oder abonnementsbasierte Versicherungen auf Fitness-Apps sein.

Technische Überlegungen: Software Development Kits für die Entwicklung von Embedded-Finance-Lösungen

In der Regel fügen Unternehmen, um Entwicklungsprozesse zu verkürzen und das allgemeine Entwicklerlebnis für Embedded-Finance-Anwendungen zu verbessern, spezialisierte Software-Kits, die in einer oder mehreren Programmiersprachen geschrieben sind, zu ihren Technologie-Stacks hinzu. Diese Kits werden als SDKs (Software Development Kits) bezeichnet.

Die meisten SDKs enthalten:

- Codebibliotheken: Vorgefertigte Codesequenzen, die spezifische Funktionalitäten wie Datenverarbeitung oder Benutzer-Authentifizierung bieten und Entwicklern Zeit bei der Programmierung sparen.

- Tools: Code-Editoren, Compiler, Debugger, Test-Frameworks, Emulatoren/Simulatoren und weitere Werkzeuge, die Entwickler bei der Entwicklung, dem Testen und der Bereitstellung von Software unterstützen.

- APIs: Eine API (Application Programming Interface) ist eine Softwareschnittstelle, die die Interaktion mit der Zielplattform ermöglicht.

- Dokumentation: Leitfäden, Tutorials und Referenzmaterialien, die erklären, wie das SDK effektiv genutzt wird.

Es gibt zahlreiche Entwickler-Kits für verschiedene Technologien und Zwecke. Die Wahl des passenden SDKs hängt von den spezifischen Anforderungen des Projekts und der Zielplattform ab.

Nachfolgend finden Sie einige SDKs, die Unternehmen in Betracht ziehen können, um ihre Embedded-Finance-Projekte zu unterstützen.

Stripe SDK

Stripe-SDKs bieten APIs für zahlreiche Technologien und Programmiersprachen und sind ideal, wenn Sie eine Plattform entwickeln, auf der Zahlungen erforderlich sind.

Ob beim Verwalten der Benutzeroberfläche zur Eingabe von Zahlungsdaten, bei der Unterstützung der Kommunikation mit dem Zahlungsanbieter oder bei der Verarbeitung von Antworten des Anbieters – dieses SDK vereinfacht die Komplexität des Zahlungsprozesses.

Box SDK

Box, eine cloudbasierte Content-Management-Plattform, stellt ein entwicklerfreundliches SDK zur Verfügung, das es ermöglicht, sichere Dateifreigabe- und Kollaborationsfunktionen in Anwendungen zu integrieren.

Die Tools ermöglichen eine Optimierung von Workflows, das Dateimanagement und fördern die Teamzusammenarbeit.

Box bietet Bibliotheken und vorgefertigten Code in Node.js, Java und Python für die Nutzung der APIs.

Zu den Unternehmen, die Box-SDKs in ihren Tech-Stacks verwenden, gehören UNIQLO, Pandora, SendGrid und viele andere.

Visual Studio SDK

Microsofts kostenfreie, voll ausgestattete Entwicklungsplattform ermöglicht es Entwicklern, Skripte und Anwendungen über eine einzige Benutzeroberfläche in verschiedenen Sprachen zu erstellen.

Das Visual Studio SDK bietet eine umfangreiche Erweiterungslandschaft, die im Visual Studio Marketplace zahlreiche Plugins für Programmiersprachen, Frameworks und Integrationen umfasst. Dank einer großen Community können potenzielle Probleme schnell durch die Gemeinschaft oder den Microsoft-Support gelöst werden.

Eclipse SDK

Eclipse ist eine Open-Source-IDE (Integrated Development Environment), die eine breite Palette von Anwendungen unterstützt, von Java-basierten Websites bis hin zu Programmen in JavaScript, C, C++, PHP, Python, Ruby, und mehr.

Oft in der Entwicklung eingebetteter Systeme verwendet, bietet Eclipse zahlreiche Quell- und Grafikeditoren sowie Tools und APIs, die alle Anforderungen für die Bereitstellung, Ausführung und das Testen von Anwendungen abdecken. Diese All-in-One-IDE ist mit Windows, macOS und Linux kompatibel und damit vielseitig für Entwickler auf unterschiedlichen Plattformen.

Postman SDK

Postman ist ein unverzichtbares Tool für Entwickler, die mit APIs arbeiten (APIs ermöglichen es Nicht-Finanzunternehmen, Finanzdienstleistungen direkt auf ihren Plattformen zu integrieren). Postman bietet eine anpassbare Umgebung zum Generieren und Testen von API-Anfragen und unterstützt Rest-APIs, GraphQL-APIs und gRPC.

Hervorzuheben sind die intuitive, entwicklerfreundliche Benutzeroberfläche und eine Vielzahl verfügbarer Tutorials.

Merkmale eines guten SDK

Ein SDK soll theoretisch die Entwicklungserfahrung verbessern, doch das klappt nicht immer. Neben den oben genannten bewährten Entwickler-Kits gibt es viele weitere SDKs. Einige sind gut genug, während andere den Entwicklungsprozess noch komplizierter gestalten können.

Hier sind die Kennzeichen eines effektiven SDKs:

- Einfache Installation: Schwierigkeiten können von Anfang an auftreten, wenn das SDK schwer zu installieren ist.

- Gute Dokumentation: Sie sollte Referenzmaterialien in allen unterstützten Sprachen, eine Anleitung zur Implementierung gängiger Funktionen und Tutorials zum leichten Einstieg umfassen. Ohne eine gute Dokumentation kann ein SDK sogar nutzlos sein.

- Klar verständliche Codebeispiele: Klare Code-Snippets, die Entwickler kopieren, einfügen und bearbeiten können, beschleunigen den Entwicklungsprozess erheblich.

- Wenige Abhängigkeiten: Ein gut designtes SDK sollte möglichst wenige externe Abhängigkeiten haben. Andernfalls könnten Probleme bei der Integration in das eigene Projekt entstehen.

Möchten Sie vom Embedded-Finance-Boom profitieren? Lassen Sie sich von Elinext unterstützen

Elinext ist ein führendes Full-Service-Unternehmen für individuelle Softwareentwicklung, das sowohl lokal als auch international erstklassige Entwicklungsdienste für Unternehmen aus den Bereichen Bankwesen, Gesundheitswesen, Datenanalyse, ERP und Asset Management, CRM und Kundenbindung, künstliche Intelligenz, maschinelles Lernen, Blockchain, Cybersicherheit, IoT und IT-Infrastrukturmanagement anbietet.

Mit fast 30 Jahren Erfahrung verfügen wir bereits über die nötigen Module, um für Unternehmen jeder Art Embedded-Finance-Lösungen zu entwickeln und bereitzustellen.

Eine erfolgreiche Lösung ist eine B2B-Online-Zahlungsplattform für ein Automobilunternehmen. Diese Lösung unterstreicht unsere umfassende Erfahrung in der Entwicklung maßgeschneiderter Embedded-Finance-Produkte.

Unser Kunde, ein bedeutender europäischer Autohersteller, beauftragte Elinext mit der Entwicklung eines B2B-Online-Zahlungssystems.

Das ursprüngliche System unserer Kunden-Anwendung, das unseren Kunden erlaubte, online zu verkaufen, war langsam und schwer zu bedienen. Unser Team hat die Architektur optimiert und die App stabiler und widerstandsfähiger gegenüber Lasten gemacht.

Darüber hinaus wurde das Elinext-Team beauftragt, eine zweite Version der App mit neuen Funktionen zu entwickeln. Dabei entfernten wir Drittanbietertools, was sich positiv auf das Budget unseres Kunden auswirkte.

Entdecken Sie weitere erfolgreiche Fintech-Projekte von Elinext wie:

Kontaktieren Sie uns noch heute, um Ihr nächstes Projekt zu besprechen!