Europäische börsengehandelte Fonds (ETFs) haben in den letzten zehn Jahren zugenommen. MorningStar berichtet, dass die Akzeptanzrate passiver Produkte jedes Jahr steigt, aber noch nicht die Höhen des US-Marktes erreicht hat. Die geschätzten ETF-Vermögenswerte unter Verwaltung in Europa erreichten rund 1,8 Billionen Euro (Daten gemäß Q1 2024), wie MorningStar berichtet. Das ist 10 % mehr als im Vorquartal. Während die Zahlen zweifellos wachsen, ist es an der Zeit, einen genaueren Blick auf die Vermögensverwaltungsbranche, die Rolle von ETFs, die zu beobachtenden Trends und die zu überwindenden Herausforderungen zu werfen.

Der Stand von ETFs in Europa

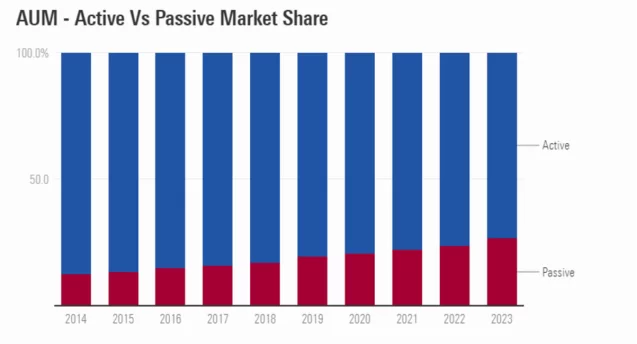

Die Vermögensverwaltungsbranche wird noch nicht von börsengehandelten Fonds dominiert. Bis Ende letzten Jahres waren 26,7 % der in Europa verwalteten Gesamtvermögen passiven Strategien zugewiesen, die darauf abzielen, einen Benchmark zu replizieren.

In Europa domizilierte OE-Fonds & ETFs

Quelle: morningstar.com

Das bedeutet, dass etwas mehr als ein Viertel aller verwalteten Vermögenswerte in offenen Fonds und ETFs angelegt ist, während der Rest aus Markt- und Dachfonds besteht. Dennoch sind die Zahlen beeindruckend, wenn wir sie mit denen vor einem Jahrzehnt vergleichen. Vor zehn Jahren betrug der Anteil des passiven Marktes nur 12,3 %. Gleichzeitig haben die US-Passivfonds zum ersten Mal in der Geschichte die 50 %-Marke überschritten. Das aktive Management hat in den letzten zwei Jahren erhebliche Herausforderungen erlebt und verzeichnete deutliche Nettoabflüsse.

Mehr Märkte öffnen sich für ETFs

Der Aufstieg börsengehandelter Fonds (ETFs) in Europa begann laut Quellen von MorningStar um die Finanzkrise 2008. Ihre Beliebtheit bei institutionellen und privaten Investoren wuchs rasant aufgrund ihrer Transparenz, Einfachheit und vor allem ihrer niedrigen Kosten.

Seitdem sind die Gebühren für ETFs stetig gesunken, was in den Jahren 2018-2019 zu einem intensiven Preiskampf führte, bei dem einige Fonds Gebühren von nur wenigen Basispunkten anbieten. In letzter Zeit hat die Künstliche Intelligenz (KI) Einzug gehalten, und viele Transaktionen werden heute über KI-gesteuerte Software abgewickelt. KI verändert die Vermögensverwaltungslandschaft zunehmend, da Investitionen in neue Technologien zur Verbesserung von Anlagestrategien steigen.

Falls Sie Fachleute für den Aufbau von KI-gesteuerter Fintech-Software (oder ähnliche Aufgaben) suchen, ist Elinext für Sie da. Kontaktieren Sie uns, um Ihr zukünftiges Projekt zu besprechen.

Im Jahr 2023 gingen die weltweiten Zuflüsse in Umwelt-, Sozial- und Governance- (ESG) ETFs zurück, da Investoren aufgrund wirtschaftlicher Unsicherheit auf sicherere Anlagen wie Large-Cap-Aktien, Staatsanleihen und kurzfristige Schuldtitel setzten. Trotz dieses vorsichtigen Ansatzes wird erwartet, dass ESG-orientierte ETFs langfristig ein wichtiger Investmenttrend bleiben, insbesondere in Europa.

ETF-Sparpläne haben vor allem in Deutschland an Beliebtheit gewonnen (zwei Drittel der europäischen Investitionen stammen aus Deutschland). Etwa 200 Milliarden Euro wurden über solche Pläne in europäische ETFs investiert. Diese Zahl soll bis 2028 auf 650 Milliarden Euro steigen.

Das Wachstum wurde durch einen deutlichen Anstieg privater Investoren und die zunehmende Attraktivität von ETF-Sparplänen, die von Online-Neobrokern angeboten werden, vorangetrieben.

Diese Plattformen ermöglichen provisionsfreien Handel über Apps und erleichtern es Einzelpersonen, regelmäßige monatliche Investitionen einzurichten. Derzeit wird geschätzt, dass die jährlichen Beiträge zu diesen Sparplänen in ganz Europa etwa 15 Milliarden Euro erreichen.

Warum ETFs wachsen? Hauptfaktoren

ETFs folgen in der Regel einem Index und haben geringere Gebühren als Fonds. Mit einem einzigen Handel kann man eine Mischung aus Investitionen zu niedrigen Kosten erhalten. Sie sind transparent, effizient und können Steuervorteile bieten – vor allem in den USA, aber weniger in Europa.

Jedermanns Anlagemöglichkeit

ETFs schaffen gleiche Bedingungen in der Finanzwelt. Sie machen Investitionen für alle zugänglich, von Kleinanlegern bis hin zu großen Unternehmen. ETFs ermöglichen Investitionen auf vielfältige Weise, darunter aktives Management, faktorbasiertes Anlegen und thematische Strategien. Man kann in traditionelle Märkte oder spezialisierte Bereiche wie Technologie und Nachhaltigkeit investieren.

ETFs haben in verschiedenen Anlageklassen stark zugenommen. Es sind auch neue Arten von ETFs entstanden, die Derivate nutzen oder sich auf Rohstoffe und Währungen konzentrieren. Dies zeigt, wie flexibel die Branche ist und wie sie die Bedürfnisse aller erfüllen möchte.

Erfüllung der diversifizierten Bedürfnisse von Investoren

Heute sind ETFs bei Anlageentscheidungen von großer Bedeutung. Sie helfen Investoren, verschiedene Portfoliostrategien effizienter zu verfolgen. Da ETFs sehr beliebt sind, können sie besonders in instabilen Märkten leicht gekauft und verkauft werden.

Transparenz ist der Schlüssel

Laut ETFstream verfolgen viele europäische Länder einen gründlichen Ansatz, um regulatorische Abweichungen zu vermeiden. Regulierungsbehörden wie die irische Zentralbank (CBI) wollen in diesem Jahr die Transparenzregeln für ETF-Portfolios genauer unter die Lupe nehmen, ebenso wie die französische Aufsichtsbehörde Autorité des Marchés Financiers (AMF).

Luxemburg hat angekündigt, ab 2025 eine Befreiung von der Abonnementsteuer für aktiv verwaltete ETFs einzuführen, was diese Investitionsoption in diesem Land noch attraktiver macht.

Die regulatorischen Anpassungen sind gut getimed, so Experten. In den ersten sechs Monaten des Jahres 2024 verzeichneten aktive ETF Zuflüsse von 6,8 Milliarden USD (davon 4,5 Milliarden USD im zweiten Quartal).

Wachstumspotenzial

Die steigenden Trends sind erkennbar, und es gibt viel Raum für Wachstum in Europa (wenn man den aktuellen Stand der ETFs in den USA betrachtet). Die Faktoren, die zum Wachstum der ETFs beitragen, häufen sich und werden wahrscheinlich nicht verschwinden.

Herausforderungen für das Wachstum

Es wäre verlockend, die aktuellen Wachstumsraten linear fortzuschreiben und eine konstante Zunahme der ETF-Nutzung im Einzelhandel anzunehmen.

Es gibt jedoch einige Herausforderungen. Im Gegensatz zu offenen Fonds können ETFs keine neuen Investoren hinzuziehen, was sie für Strategien mit begrenztem Volumen ungeeignet macht. Dies ist einer der Gründe, warum ETFs häufig auf Large-Cap-Anlagen fokussiert sind.

Ein weiteres bemerkenswertes Merkmal von ETFs ist ihre obligatorische Transparenz in Bezug auf die Bestände. Während dies von vielen als positiv angesehen wird, kann es für Vermögensverwalter eine Herausforderung darstellen, die über mehrere Tage oder Wochen Positionen aufbauen, da andere Investoren versuchen könnten, diesen Schritten zuvorzukommen (Front-Running).

Aktive ETFs bleiben relativ unbemerkt, teils aufgrund der begrenzten medialen Berichterstattung, insbesondere in Europa, wo es keine so großen Steuervorteile gibt wie in den USA.

In Europa scheinen die Menschen nachhaltige Optionen mehr zu bevorzugen als in den USA.

Eine lokale Herausforderung besteht darin, dass Plattformen Schwierigkeiten haben, ETFs zu verwalten, aber viele Marktteilnehmer können dennoch profitieren. Im vergangenen Jahr gab es mehr Aufmerksamkeit für aktive ETFs in Europa, mit Unternehmen wie JP Morgan Asset Management, die ihr Angebot erweitern.

Softwareentwicklung für den ETF-Handel

Zu den führenden Brokern für den ETF-Handel gehören Degiro, Saxo und XTB. In der Regel wählen die Menschen den Broker basierend darauf, wie viel sie für einen ETF-Handel zahlen müssen. Allerdings haben auch die Verfügbarkeit und Benutzerfreundlichkeit der genutzten Software einen großen Einfluss.

Wenn man in den wachsenden Markt der Maklerdienste für den ETF-Handel einsteigen möchte, muss man mit einem Unternehmen zusammenarbeiten, das über Erfahrung in der Entwicklung spezialisierter Software für den ETF-Handel verfügt. Ein kleiner Hinweis: Sie lesen gerade den Blog eines Unternehmens, das sich darauf spezialisiert hat. Kontaktieren Sie uns, um Kooperationsmöglichkeiten zu besprechen.

Was die Funktionalität solcher Software betrifft, sollte sie einen nahtlosen Zugang zu verschiedenen Börsen, die Ausführung von Aufträgen und die Echtzeit-Datenverarbeitung ermöglichen. Selbstverständlich muss die Software auch die Erstellung von maßgeschneiderten Handelsalgorithmen unterstützen.

Hier ist das grundlegende Funktionsset, das eine ETF-Handelssoftware haben sollte:

- Handelsalgorithmen und Automatisierung

- Echtzeit-Datenintegration

- Risikomanagement-Tools

- API-Integration

- Benutzerfreundliche UI/UX

Wenn Sie in das Geschäft einsteigen möchten, stellen Sie sicher, dass all diese Funktionen in Ihrer zukünftigen maßgeschneiderten Lösung enthalten sind, die Sie später auf den Markt bringen können.

Zusammenfassung

Der europäische ETF-Markt erlebt einen Aufschwung, bei dem passive Strategien an Bedeutung gewinnen und das Interesse der Investoren rapide wächst. Auch wenn Europa bei der Gesamtnutzung hinter den USA zurückliegt, ist der Trend eindeutig.

Trotz einiger einschränkender Faktoren arbeiten die europäischen Marktteilnehmer aktiv an der Bewältigung der bestehenden Herausforderungen. Die zunehmende Aufmerksamkeit für aktive ETFs und die wachsende Beliebtheit nachhaltiger Optionen zeigen einen dynamischen und sich weiterentwickelnden Markt.

Mit kontinuierlicher Innovation, Bildung und Plattformentwicklung werden ETFs eine dominierende Kraft im europäischen Asset-Management werden und Investoren ein leistungsstarkes und zugängliches Werkzeug zur Erreichung ihrer finanziellen Ziele bieten.